家电网-HEA.CN报道:三星显示器和LG显示器在LCD面板领域占全球产能约24%,如若彻底出清,将会给市场留下巨大的空白。TCL科技旗下的华星光电则与三向星来合作密切,多个面板工厂互有股权交叉,被视为三星清盘之后的有力接替者。

从面板到芯片,全球技术竞争复杂且绵长,有些前期的代价难以避免,予以包容理解,予以监督关注,放弃眼前小利,追求最终的价值,才是中国站上更高的位次,成功以科技立身的根本。

李东生似乎等来了一个不错的机会。

一直以来困扰这位84派企业家的心结是,为什么TCL科技(4.600, 0.15, 3.37%)的股价与同行相比会被那么低估?差距颇大的低估为融资成本带来不可接受的上扬。

李东生一度拿这种境况无可奈何,甚至到了要向网友公开征集“为什么会被这样低估,该如何提升公司股价”的程度。

转机有浮现的苗头,韩国两大面板巨头三星和LG在近一个月之内,相继宣布或者计划将在2020年底退出LCD面板市场。

三星显示器和LG显示器在LCD面板领域占全球产能约24%,如若彻底出清,将会给市场留下巨大的空白。

TCL科技旗下的华星光电则与三向星来合作密切,多个面板工厂互有股权交叉,被视为三星清盘之后的有力接替者。

这给了TCL科技股价带来一个不错的利好。

李东生一直希望TCL能像鹰般重生。接盘韩系的LCD面板份额是一个机会,但很难彻底解决TCL被低估之困。市场是聪明的,有自己的判断逻辑。

TCL科技的新故事,是一个有缺陷的故事。

01

矛盾之下的分拆

84派企业家中像李东生一样还奋斗在经营一线的基本已经没有了。

王石专心于公益,柳传志在幕后做投资,任正非是华为的精神领袖,张瑞敏专注于管理的艺术成了管理学大师。

只有李东生还在重组公司、二次创业、重新出发。

即便在其完成颠覆式的重组之后,股价依然达不到理想状态。

李东生喜欢用“鹰的重生”自诩和激励员工:鹰能活到70岁,但40岁的时候,鹰的喙变得又长又弯,几乎碰到胸脯,爪子开始老化,无法捕捉食物,羽毛也又浓又厚,飞翔起来十分吃力。此时鹰要么等死,要么痛苦的重生。它须在悬崖上找一处筑巢,用喙敲击岩石直到喙完全脱落,等待新喙重新长出,用新的喙把爪子上的指甲一根根拔掉,再用新长的指甲把旧的羽毛一根根拔掉。这个过程需要5个月,最后新羽毛长出,鹰开始重新飞翔,能延续30年的新生命。

2019年9月,李东生在柏林IFA展上展示了TCL最新手机

TCL去年重组完成后,面板和终端成为独立的两翼。但华星光电却陷入面板行业的弱周期,终端业务的手机家电,被视为TCL品牌的新生命力却久久不见起色,痛苦的蜕变还没有完成。

在重组之前TCL集团的主要架构分为半导体显示、智能终端、新兴业务三大业务群。

半导体显示业务主体为华星光电,智能终端业务群则包括TCL电子、TCL通讯、家电集团、智能家居等消费电子业务,新兴业务群则包括平台服务业务、战略新兴业务、财务管控业务。

李东生花了30多年时间,迎着时代的机会,将TCL从惠州的一家从事录音磁带的小电子厂打造成了全球性的消费电子企业。2014年,TCL集团营收第一次破千亿元,但随之手机业务在红海中先被“中华酷联”压上一头,后被“华米OV”碾压,净利润腰斩,集团总营收也徘徊在千亿元左右止步不前。

2014年~2018年,TCL集团营收分别为1010.29亿元、1045.79亿元、1064.74亿元、1115.77亿元、1122.83亿元。

李东生把“业务重组”视为TCL重生的希望,数年来一直致力于推动各种方式的资产重组。

TCL在2009年11月成立为了半导体业务华星光电,在前期巨大的投入之后,伴随着面板产业的全球崛起也迅速的成长起来。半导体显示业务在TCL集团净资产逐渐占比超过80%,净利润占比逐渐超过集团的90%。

与此同时白电业务和手机等终端业务逐渐式微,在利润上拖累半导体业务的增长。

慢慢的,终端业务群和华星光电的关系开始变得微妙。

在利益分配上,华星光电本来业绩挺好,但当上升到集团层面,业绩增量却被抹平,集团股价长期低迷,但TCL集团执委会成员是按集团KPI拿奖励的,华星光电平台的员工觉得不公平。

华星光电携多款新品亮相武汉光博会

华星光电更愿意自己打粮自己吃,不再愿意吃大锅饭。但其他业务板块儿也觉得委屈:面板业务投入周期长,资金需求量极为庞大,2010年到2018年,TCL作了四次融资和定增,总计融资162.37亿元。大部分的钱都投入到了华星光电的研发建设之中,分给其他业务的资金非常有限。

现在小兄弟长大,却要吃独食,因此TCL内部的资源竞争非常激烈。由于面板行业的特性,对于华星光电的投入又不能减少。

外部矛盾则体现在融资成本高企。

TCL集团重组前股价长期低迷,市盈率仅为10倍左右,是制造业的市盈率标准,同为面板企业京东方彼时市盈率为20倍,远超TCL。

如果TCL以制造业的市盈率进行融资,再投入到面板业务中,显然是笔亏本买卖,代价高昂。高市盈率可以看成市场对于半导体面板行业前期巨大投入的补偿。

因此推动TCL重组在李东生眼里势在必行。

最终的重组是李东生顶着“掏空上市公司”的骂名在2019年初完成。

重组细则是:“TCL集团将其直接持有的TCL实业100.00%股权、惠州家电100.00%股权、合肥家电100.00%股权、酷友科技55.00%股权、客音商务100.00%股权、TCL产业园100.00%股权、格创东智36.00%股权以及通过全资子公司TCL金控间接持有的简单汇75.00%股权、TCL照明电器间接持有的酷友科技1.50%股权合计按照47.6亿元的价格向TCL控股(TCL管理层持股33.3%)出售,TCL控股以人民币现金支付对价。”

上市公司TCL集团只保留价值最大的华星光电以及一些具有稳定收益的产业金融投资业务和分销平台翰林汇等业务。2020年1月13日TCL集团改名为“TCL科技”。

TCL控股则成了家电和手机业务等聚集的终端产业主体。

如今重组已满一年,所有人都在等着李东生的答卷。

02

重组答卷难言完美

3月30日晚间,TCL科技(由TCL集团更名)发布2019年报,也是重组后的首份成绩单。

按备考口径计算,TCL科技2019年全年营收和净利润分别为572.7亿和35.6亿元,同比分别增长18.7%和0.53%。其归属于上市公司股东净利润为26.2亿元,同比下降17%。其主营业务TCL华星营收从2018年的276.66亿元增至2019年的339.94亿元,增幅达22.87%;但其净利润则从23.2亿元降至9.64 亿元,同比降幅超过58%。

“备考口径”是指企业发生重组后为了数据的可比性,对重组前的报表按照现在的可比口径重新梳理的数据。

不过这份年报也不是没有亮点:产业金融、投资和创投业务实现利润9.99亿元。翰林汇等其他业务稳定发展,当期营收229亿元,利润3.2亿元,当期资产重组收益11.5亿元。

这里就凸显了李东生娴熟的财技。其在重组时为华星光电保留了产业金融及投资创投业务,期望借此投资或并购多个与主业协同的项目,以完善核心主业的产业链布局,同时也有利于靠着两者平稳的盈利,来平衡半导体显示行业市场周期动荡的影响。

好东西都留给了华星,华星光电确实已经成为李东生最疼爱的亲儿子。

李东生的目的是让华星甩掉包袱,对标面板行业的京东方A(3.890, 0.08, 2.10%),从而提高股价。重组后的TCL科技在今年2月份走出一波独立行情之后,却在三月初开始大幅度回调,被打回了原形。

如果从财务指标来看,华星光电确实有潜力。

TCL科技总市值截止4月16日收盘为602亿元,PE(市盈率)为23倍,ROE(净资产收益率)为9.09%;对比京东方,其目前1325.82亿元的总市值,滚动市盈率为69.29倍,ROE则为2.14%。

上年度TCL科技费用率由16.8%降至12.5%,公司人均净利润由3.86万元提升至7.40万元,资产负债率由68.4%降至61.3%,经营现金净流入114.9亿元。

如果对标同行TCL科技的财务数据是有优势的,股价存在上探空间。

但内生的指标健康,却没有完全体现在挣钱能力上,增收不增利也是事实。企业做的是买卖,所有的漂亮指标最终都应该为盈利服务。

TCL的市盈率比之重组之前有了一定提高,只是人家京东方是行业龙头,占据了更多的流量和资金,所以显得差距更大了。

想让市场打破偏见,达到自己预想的样子还得看TCL科技未来是否押对了技术,能抢下了多少三星LG空出来的LCD市场份额,以及在经营上的高效率能否一点点化为显性的营收和利润指标。

这并不容易,面板行业处在一个向好的周期,但是爆发期已过,小公司可能在这轮下行周期中风雨飘摇,但是巨头却各占领地,短时间内无论是行业巨变还是市场爆发都不可期。

李东生看的也比较明白,2019年TCL科技的负债和总资产分别为1009.62亿和1648.45亿元,资产负债率为61.25%。这一指标创下近年新低。2016年至2018年,其资产负债率分别为68.91%、66.22%和68.42%。

据COO兼CFO杜娟解释称, “保持这么低的负债率并不是我们不懂得利用资本杠杆,而是为未来的项目融资作储备。目前TCL科技可随时动用的现金超过247亿元。”

财报发布的当天,TCL科技就决定对TCL华星增资50亿元。

一手重金投钱抓技术,一手时刻备好资金捡漏市场上撑不下去的小玩家。大的战略上节奏和方向都不错,就看拿出的结果如何了。

03

行业下行,市场低估有自己的理由

TCL科技处在一个很尴尬的时期,面板行情不好,竞争对手处在上升期,行业周期太长,这些都不是努力能解决的情况,老鹰还未获新生。

业内戏称面板行业两大宝——有钱和能熬。

群智咨询的数据显示,2019年全球LCD电视面板出货量仍高达2.83亿片,出货面积1.6亿平方米,同比增长6.3%。与此同时,2019年全球LCD电视面板市场面积供需比为7.5%。

这说明LCD面板整体上严重供大于求,很多面板价格的跌幅均超过20%。

深天马2019年营收302.82亿元,同比增长4.74%,归母净利润为8.29亿元,同比下降10.39%;京东方2019年前三季营收857.22亿元,增长23.4%。归母净利润为18.5亿元,同比减少45.18%。

“中国造什么什么便宜,中国人买什么什么贵”这个调侃是真的。三星、LG直接被中国面板厂商挤压,极度亏损,直接宣布将退出LCD面板业务。后者比如华为P40为所欲为的定价。

华星光电与三星显示之间关系紧密。TCL华星光电技术有限公司是苏州三星电子液晶显示科技有限公司的股东;而深圳市华星光电半导体显示技术有限公司的四大股东之一,三星显示又赫然在列,持股5.02%。

TCL华星光电2019年年报中也提到,2020年“将通过内延发展和兼并重组,提高规模和效益”。

如果能接下三星的LCD市场份额,对于华星来说将会为以后的竞争增添不错的砝码。

但LCD面板虽成熟,却不是未来,可为过渡,难以起到一锤定音的效果。

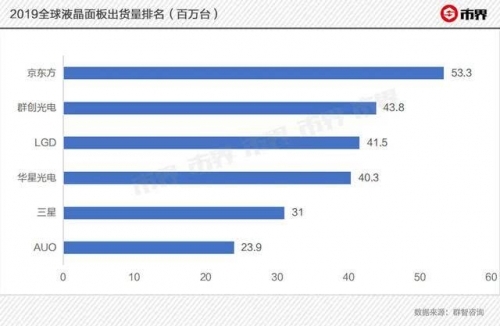

2019年TCL华星实现产品出货面积2218.4万平方米,同比增长23.8%,出货量和出货面积均跻身全球前五名。

在高端的手机AOLED面板领域华星光电缺位比较严重,主要以LCD面板为主。这个市场90%的份额被三星垄断,京东方在加紧追。

LCD面板已经供过于求,未来面板的增量市场在于小尺寸的手机屏幕,而AMOLED手机屏则是更大的增量市场,但是AMOLED屏幕成本较高,相应的更有利润空间,这一点华星光电并不占优势。

面板技术方向很多,华星很难像三星一样有资源押注那么多的技术方向,其押注的是“印刷显示技术”。

这一技术被华星光电视为走向未来的契机。通过采用高精度喷墨打印工艺,在保持高良品率的同时还能降低成本,未来将能实现大面积、轻、薄、柔性的显示。但除了在2019年SID展上秀了一下肌肉,印刷屏尚未正式商用量产。

TCL的口径是,“新技术商用需要材料和工艺技术的升级迭代,所以在进行新材料的开发。可能在未来一两年基本就能达到生产的要求。”

如此也只能熬了,只能砸钱了。

TCL在国际消费类展览电子产品

面板行业现在诸侯争霸,技术路径复杂。LCD虽然不先进,但是胜在价格低廉,成本低。OLED虽然成熟但价格依旧贵,除了这两个主流的之外,Q-OLED、Mini LED、Micro LED、“印刷显示”等技术都觉得自己是未来,各家侧重的方向也有所不同。

这是一场混乱且未见分晓的战争,说白了整个行业在泥沼中混沌未分,想让资本市场先对华星光电高看一眼,有点要求过高了,需要华星未来拿出点儿真实力。可以不是利润,市场份额和技术的突破也行。

现在的股价依旧算是TCL科技的低点,如果顺利接下三星的LCD面板份额,短时间内确实有不错的利好,会与京东方的差距进一步缩小,不排除再走出一波二月份这样的行情,但也要做好“价值投资”的准备。

李东生63岁了,TCL是他一生唯一的一份工作。从一无所有到民族之光再到没落困窘,李的一生轨迹印刻着中国制造业的潮起潮落。

以京东方、深天马、华星光电为代表的面板企业在一片空白中从美日韩的竞争对手中虎口夺食,有过错误,有过不解谩骂,代价沉重,过程绵长。但中国能逐渐摆脱单纯的代工厂角色,站出来几家能在技术上与日韩争锋的公司,是国家的进步,产业的幸事。

无论最后TCL和华星光电能够走多远,中国面板行业的崛起都应该给后来者以启示:从面板到芯片,全球技术竞争复杂且绵长,有些前期的代价难以避免,予以包容理解,予以监督关注,放弃眼前小利,追求最终的价值,才是中国站上更高的位次,成功以科技立身的根本。

(家电网® HEA.CN)

责任编辑:编辑F组