家电网-HEA.CN报道:据了解,目前美国只有3家公司在上市当天的股价涨幅超过了爱彼迎,且时间都是在2000年3-6月期间。这一点足以引起重视。“根据长期以来的经验,我们都知道这不会有好结果……这是泡沫的迹象,需求太过惊人了,散户投资者只是一味地想要参与其中。”对于当前反常火热的美股市场,AllianceBernstein首席投资官Jim Tierney忧心忡忡地说。

谁也没想到,在疫情将经济冲击得支离破碎的这一年,美股会迎来一场异样的狂欢,连带着IPO市场也异常火爆,而爱彼迎 、DoorDash 的上市也一度让市场认为,这可能是美国IPO市场有记录以来最热闹的年底。如今,美版“拼多多”Wish也乘势上车,却猝不及防上市当天股价不给力,直接破发。不知道是不是过去几天“美股疯狂IPO,标志着互联网泡沫时期的贪婪回归了”的警告起了作用。

难续奇迹

疫情的冲击也让大洋彼岸的人知道了“拼多多”有多香。赶在2020年的年末,有美版“拼多多”之称的跨境电商平台Wish登陆纳斯达克交易所,圆了一场上市梦。但不巧的是,Wish没能重复不久前美国外卖平台DoorDash和美国民宿巨头爱彼迎的辉煌,上市当天便破发。

当地时间12月16日,Wish上市首日开盘便下跌逾5%,最终收跌16.4%,股价报20.05美元,市值117.58亿美元。按照此前的计划,Wish的IPO发行价定为24美元,位于定价区间的顶端,发行4600万股,融资规模为11亿美元,股票代码为“WISH”。以发行价计算的话,Wish的市值大约为140亿美元。但上市当天,Wish 117.58亿美元的市值已经不足竞争对手Shopify的1/10。

Wish成立于2010年,由谷歌前高管彼得·苏尔泽维斯基和雅虎老兵丹尼·张创立,该电子商务平台将卖家与潜在买家联系起来,用户大多为低消费群体,多数商品的价格低至3美元,也因此,Wish被外界称为美版“拼多多”。值得注意的是,根据Marketplace Pulse估计,Wish平台94%的卖家来自中国,其中广东卖家占27%。

此前也有人将其与网上的一元店相提并论,但Wish的首席执行官彼得·苏尔泽维斯基表示:“我们专注于为消费者提供尽可能多的价值,这对我们自己也有利,而且我们能够提供更低廉的价格。”在他看来,Wish的价值要比一元店高得多。

根据Wish的招股书,今年前9个月,Wish的收入为17.47亿美元,相比起来,Wish去年同期的收入为13.25亿美元,同比增长30%。Wish在2020年前9个月的毛利为11.42亿美元,去年同期的毛利为10.7亿美元,同比增长7%。最近几年,在线销售本就如火如荼,疫情再次把Wish往前推了一把。对于上市当天股价的表现及未来的业务发展等情况,北京商报记者联系了Wish,但截至发稿未收到回复。

IPO狂潮

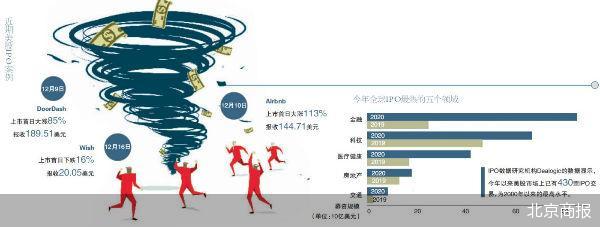

Wish的上市本无可厚非,但联系其顶格的定价以及上市当天的股价表现,却不免让人联系起过去这段时间美股IPO的狂潮。与Wish不同,大约一个星期以前,号称美版“饿了么”的外卖平台DoorDash挂牌纽交所,发行价每股102美元,但当天却以每股182美元的价格高开,最终报收每股189.51美元,较发行价上涨85.79%,市值突破600亿美元。

这还不算完,一天之后,还是纳斯达克,爱彼迎上场,发行价68美元,但上市当天,爱彼迎股价便上涨112.81%,达到了每股144.71美元,总市值超过865亿美元,一举超过旅游巨头Booking 862亿美元的市值,创下2020年美国IPO之最。当时的投资者狂热到什么程度?据说机器人制造商ABB的期权合约换手率出现了激增,就因为其代码和Airbnb只差一个“N”。

上市就是暴涨,这仿佛是当时传递出的最直接的信号。数据显示,仅12月9日-11日,美股就有9家企业上市,其中便包含爱彼迎和DoorDash,而据IPO数据研究机构Dealogic数据显示,截至目前,今年以来美股市场上已有430宗IPO交易,为2000年以来的最高水平;募资规模已经超过1600亿美元,创历史新高。

这样的情形与去年出现了强烈的反差。彼时,高调亮相的Uber、Lyft纷纷铩羽而归,WeWork更是上市失败,牵扯出一系列的纠纷,演变成了一场巨大的闹剧。

英大证券首席分析师李大霄指出,当前美股的确有一部分泡沫的成分,这与疫情下的超级流动性密切相关。现在爆炒IPO,可能有对经济复苏的憧憬,对科技股的向往,股民希望其中可能有商业模式成熟的企业出现,比如下一个亚马逊。

前海开源基金首席经济学家杨德龙也表达了类似的看法,美股这一轮爆炒主要还是美联储大量放水推动所致,其实美国经济情况并不算乐观,现在科技股的估值已经是历史最高时期了,可能会影响后续美股的上涨。

今年3月,当美联储下场救市的时候,这一切便已有了预告。在美联储的大幅放水之下,资金豪无意外地流向了资本市场,在充裕的流动性支撑下,美股在10天四次熔断的噩梦之后,开启了新一轮的上涨。而美股的疯狂上涨也让企业意识到,当前正是前往公开市场筹措资金的绝佳时间。

“事出反常必有妖”

据了解,目前美国只有3家公司在上市当天的股价涨幅超过了爱彼迎,且时间都是在2000年3-6月期间。这一点足以引起重视。“根据长期以来的经验,我们都知道这不会有好结果……这是泡沫的迹象,需求太过惊人了,散户投资者只是一味地想要参与其中。”对于当前反常火热的美股市场,AllianceBernstein首席投资官Jim Tierney忧心忡忡地说。

相较于炒疯了的股市,华尔街显得冷静不少,就连一向看多美股的摩根大通都罕见地下调了评级。在12月初发布的2021年展望中,摩根大通首席股票策略师Mislav Matejka多年来首次下调了他对美股的看法:将美股评级下调至中性,将欧股评级上调至增持。

而在一个月前,摩根大通另一分析师Dubravko Lakos-Bujas还信心满满,预计标普500指数将在明年初达到4000点,并有很大潜力在明年底进一步走高至约4500点。

关于变脸,摩根大通在报告里明确解释了原因,比如对于当下最火热的科技股,摩根大通指出,美股曾大幅受益于成长股和科技股的上涨,但如今的通胀更利于价值股,考虑到科技股权重更大,美股整体来说可能会相对艰难。

“美国股市的一小部分可能有泡沫,但不是全部。”作为摩根大通的COE,戴蒙委婉地给出了警告。

戴蒙的警告不是没有道理,毕竟,当下美股的这一幕在20年前似曾相识。彼时正值互联网发展的第一波浪潮,谁都不想错过,2000年1月14日,道琼斯指数到达11772点,牛市来到顶点,而紧随其后的是持续的暴跌。纳斯达克指数从当年3月的峰值5048.62下跌至2002年10月的低点1139.9,跌幅超过76.8%。

从各项指标来看,现在的情形与20年前太像了。除了1600亿美元的募资规模已经超过1999年创下的1070亿美元的纪录,IPO首日的回报率也高得异常。根据佛罗里达大学教授、IPO专家里特编制的数据,今年美股IPO的首日回报率平均为41%,是20年来的最高水平;而在2000年互联网泡沫时期,IPO首日平均涨幅为56%。

“巴菲特指标”常被用来形容美股的泡沫程度,这一指标即美股总市值(威尔希尔5000指数)与美国GDP的比值。“巴菲特指标”一般位于93%和114%之间,而今年二季度该指标达到了182.7%,创下近期峰值。截至12月初的数据显示,威尔希尔5000指数达到38.484万亿美元,美国三季度GDP为21.16万亿美元,两者之比达到181.87%,接近“巴菲特指标”的历史最高值。

“不过相较于20年前,还是有一些不同的”,在李大霄看来,20年前的泡沫大多是基于一种对未来的想象,很多企业没有利润和商业模式,大量的。com公司之后都不复存在了;而现在,很多科技公司包括五大龙头是有实实在在的数据、用户做支撑的,也有利润和完善的商业模式,整体来看,现在的科技股没有20年前那么虚。如果一些科技企业能用成长性来化解,还是有机会发展壮大的。

在杨德龙看来,美股现在确实有一定的估值泡沫,但美国在第四次科技革命后,科技公司的盈利能力比之前要强,上涨也是有一定的基本面支撑的。

据杨德龙预计,伴随着后续美国经济的复苏,美联储可能会减小放水的力度,明年美股可能会出现震荡回调。

(家电网® HEA.CN)

责任编辑:编辑C组